例子: 投資者認為世界各地對原油的需求將會大增,於是便於51.00美元買入2張紐約原油期貨合約,當原油價格上升至55.50美元,投資者便可將合約賣出平倉從中獲利。

原油期貨買賣

| 買入價: | 51.00美元 |

| 賣出價: | 55.50 美元 |

| 買賣張數: | 2張 (每張合約以1,000桶計算) |

| 最少波幅值: | 0.01 = 10.00 美元 |

買賣差額 x 1,000桶 x 買賣張數 = 盈/虧

[(55.50美元 – 51.00美元) x 1,000桶 x 2張 = 9,000美元

*上述之盈/虧計算並未包括其他佣金及手續費

投資者認為中國加息會導致人民幣升值,價格因而上升,於是於6.3509沽出2手9月份人民幣期貨合約(沽出即表示沽出美元,買入人民幣),當每美元兌人民幣跌至6.3409,投資者買入2手合約(買入即代表買入美元,沽出人民幣)平倉從中獲利。*(USD/CNH下跌代表人民幣上升)

美元兌人民幣期貨買賣

| 沽出價: | 6.3509 |

| 買入(平倉)價 | 6.3409 |

| 買賣張數: | 2張 |

| 合約金額 | 100,000美元 |

| 最少波幅值: | 0.0001=$10.00人民幣 |

盈/虧=(沽出價-買入價)x合約金額x買賣張數

=(6.3509-6.3409)x100,000x2

=0.01x100,000x2

=2,000人民幣

或

盈/虧=點子差額x最低波幅值x買賣張數

=100x10x2

=2,000人民幣

實物交收例子:

續上例,如投資者没有平倉,但選擇持有至到期進行實物交收,而最後結算價為6.3409。由於投資者是美元兌人民幣期貨合約的賣方,在交收日時需要交付200,000美元(100,000x2),以買方需要交付1,268,180人民幣(100,000x6.3409x2)。

*上述之盈/虧計算並未包括其他佣金及手續費

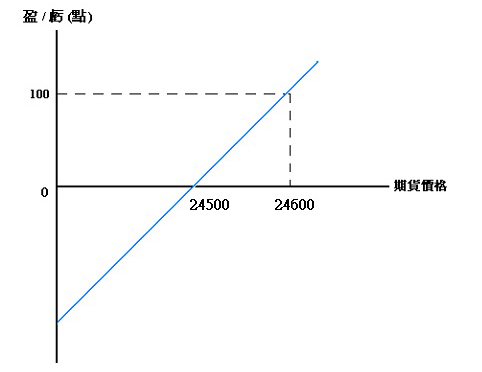

(一) 看好後市

投資者可於24500點買入一張恆生指數期貨合約,當恆生指數期貨上升至24600點,投資者便可賣出平倉,而獲取100點利潤。

利潤 = (24600點 – 24500點) X 1張X $50 = $5,000

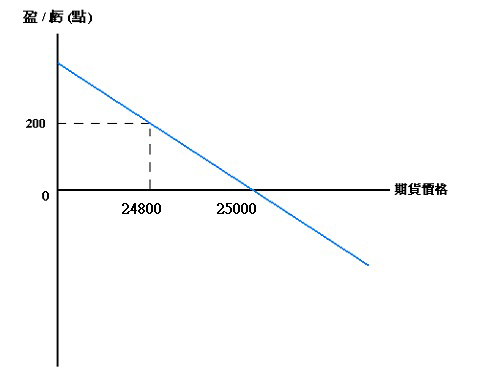

(二) 看淡後市

投資者可於25000點賣出二張恆生指數期貨合約,當恆生指數期貨下跌至24800點,投資者便可買入平倉,而獲取每張200點利潤。

利潤 = (25000點 – 24800點) X 2張X $50 = $20,000

牛市策略:

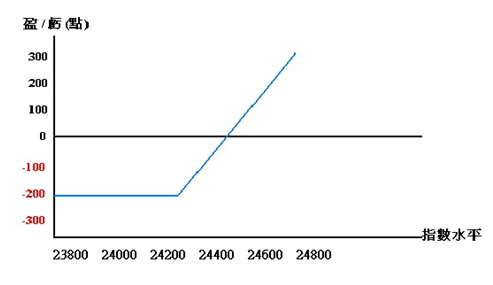

(一)買入認購期權

| 對後市看法: | 非常看好 |

| 成本: | 繳付期權金 |

| 潛在利潤: | 無限 |

| 潛在虧損: | 已繳付的期權金 |

例如: 投資者以200點,買入一張十月份行使價為24200點的恆生指數認購期權。當恆生指數在到期日升上24700點,投資者便可賺取期權內在值與期權金的差價300點。相反,在到期日恆生指數在24200點或以下的水平,投資者便會損失已繳付的期權金200點。

|

到期日恆生指數水平 |

繳付期權金 |

24200認購期權內在值 |

回報 |

利潤/虧損 |

|

24700 |

200 |

500 |

300 |

$15,000 |

|

24600 |

200 |

400 |

200 |

$10,000 |

|

24500 |

200 |

300 |

100 |

$5,000 |

|

24400 |

200 |

200 |

0 |

$0 |

|

24200 |

200 |

0 |

-200 |

-$10,000 |

|

24100 |

200 |

0 |

-200 |

-$10,000 |

|

24000 |

200 |

0 |

-200 |

-$10,000 |

內在值 = 指數水平 – 行使價

*若指數水平與行使價之差為負數,此內在值便會以零計算,因期權內在值是沒有負數。

利潤/虧損 = (內在值 – 期權金) X 數量 X 每指數點金額

打和點 = 認購期權行使價 + 期權金

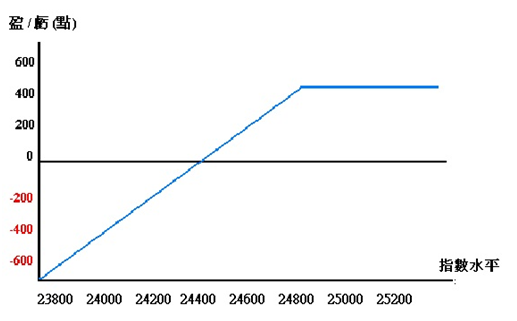

(二)賣出認沽期權

| 對後市看法: | 看好 |

| 成本: | 繳付按金 |

| 潛在利潤: | 已收取的期權金 |

| 潛在虧損: | 無限 |

例如: 投資者以400點,賣出一張十一月份行使價為24800點的恆生指數認沽期權,便可收取400點期權金。當恆生指數在到期日跌破24800點,投資者便須繳付期權內在值。相反,在到期日恆生指數升穿24800點,此認沽期權便因失去價值而不被行使,投資者便會賺取已收取的期權金400點。

|

到期日恆生指數水平 |

收取期權金 |

24800認沽期權內在值 |

回報 |

利潤/虧損 |

|

25200 |

400 |

0 |

400 |

$20,000 |

|

25000 |

400 |

0 |

400 |

$20,000 |

|

24800 |

400 |

0 |

400 |

$20,000 |

|

24600 |

400 |

200 |

200 |

$10,000 |

|

24400 |

400 |

400 |

0 |

$0 |

|

24200 |

400 |

600 |

-200 |

-$10,000 |

|

24000 |

400 |

800 |

-400 |

-$20,000 |

|

23800 |

400 |

1000 |

-600 |

-$30,000 |

內在值 = 行使價 – 指數水平

*若指數水平與行使價之差為負數,此內在值便會以零計算,因期權內在值是沒有負數。

利潤/虧損 = (期權金 – 內在值) X 數量 X 每指數點金額

打和點 = 認沽期權行使價 – 期權金

熊市策略:

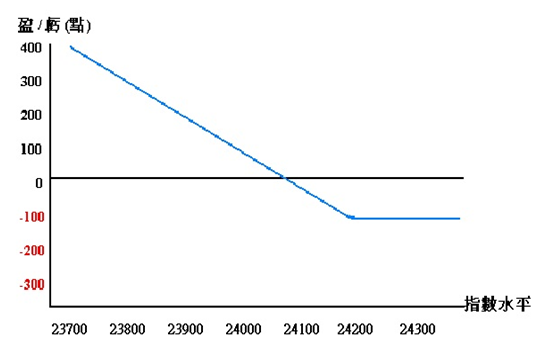

(三)買入認沽期權

| 對後市看法: | 非常看淡 |

| 成本: | 繳付期權金 |

| 潛在利潤: | 無限 |

| 潛在虧損: | 已繳付的期權金 |

例如: 投資者以100點,買入一張九月份行使價為24200點的恆生指數認沽期權。當恆生指數在到期日跌至23700點,投資者便可賺取期權內在值與期權金的差價400點。相反,在到期日恆生指數在24200點或以上的水平,投資者便會損失已繳付的期權金100點。

|

到期日恆生指數水平 |

繳付期權金 |

24200認沽期權內在值 |

回報 |

利潤/虧損 |

|

24300 |

100 |

0 |

-100 |

-$5,000 |

|

24200 |

100 |

0 |

-100 |

-$5,000 |

|

24100 |

100 |

100 |

0 |

$0 |

|

24000 |

100 |

200 |

100 |

$5,000 |

|

23900 |

100 |

300 |

200 |

$10,000 |

|

23800 |

100 |

400 |

300 |

$15,000 |

|

23700 |

100 |

500 |

400 |

$20,000 |

內在值 = 行使價 – 指數水平

*若指數水平與行使價之差為負數,此內在值便會以零計算,因期權內在值是沒有負數。

利潤/虧損 = (內在值 – 期權金) X 數量 X 每指數點金額

打和點 = 認沽期權行使價 – 期權金

(四)賣出認購期權

| 對後市看法: | 看淡 |

| 成本: | 繳付按金 |

| 潛在利潤: | 已收取的期權金 |

| 潛在虧損: | 無限 |

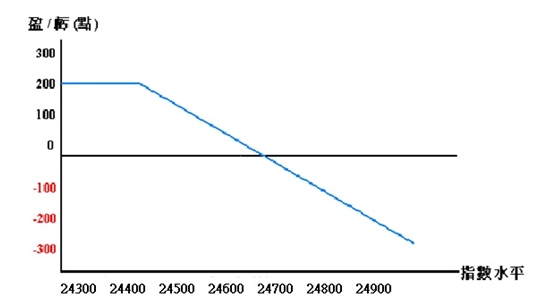

例如:投資者以200點,賣出一張九月份行使價為24400點的恆生指數認購期權,便可收取200點期權金。當恆生指數在到期日升穿24400點,投資者便須繳付期權內在值。相反,在到期日恆生指數跌穿24400點,此認沽期權便因失去價值而不被行使,投資者便會賺取已收取的期權金200點。

|

到期日恆生指數水平 |

收取期權金 |

24400認購期權內在值 |

回報 |

利潤/虧損 |

|

24900 |

200 |

500 |

-300 |

-$15,000 |

|

24800 |

200 |

400 |

-200 |

-$10,000 |

|

24700 |

200 |

300 |

-100 |

-$5,000 |

|

24600 |

200 |

200 |

0 |

$0 |

|

24500 |

200 |

100 |

100 |

$5,000 |

|

24400 |

200 |

0 |

200 |

$10,000 |

|

24300 |

200 |

0 |

200 |

$10,000 |

內在值 = 指數水平 – 行使價

*若指數水平與行使價之差為負數,此內在值便會以零計算,因期權內在值是沒有負數。

利潤/虧損 = (期權金 – 內在值) X 數量 X 每指數點金額

打和點 = 認購期權行使價 + 期權金